本文

退職所得に係る個人住民税について

退職所得に対する住民税のあらまし

退職所得に対する個人の市民税及び県民税については、所得税と同様に、他の所得と区分して退職手当等の支払われる際に支払者が税額を計算し、退職手当等の支払金額からその税額を差し引いて、市民税と県民税をあわせて市町村に納入することとされています。

他の所得と区分して課税される退職所得に対する個人の住民税を「分離課税に係る所得割」といいます。

課税する市町村と納税義務者

1 その年の1月1日現在の住所地の市町村が課税

分離課税に係る所得割を課税する市町村は退職手当等の支払いを受ける人のその退職手当等の支払いを受けるべき日(通常は、退職した日)の属する年の1月1日現在における住所の所在する市町村及び道府県(道府県民税については市町村民税とあわせて市町村が賦課徴収することとなっています)です。そして、分離課税に係る所得割の納税義務者は、市町村内に住所を有する人のうち、退職手当等の支払いを受ける人です。

2 退職所得に対する住民税が課税されない人

次に掲げる人には、分離課税に係る所得割は課税されません。

(1)退職手当等の支払いを受けるべき日の属する年の1月1日現在において生活保護法の規定による生活扶助を受けている人

(2)退職手当等の支払いを受けるべき日の属する年の1月1日現在において国内に住所を有しない人

(例:ある年の4月に国外の支店等から帰国した人が、その年中に退職手当等の支払いを受けても、分離課税に係る所得割の納税義務はありません。)

(3)退職手当等の収入金額が退職所得控除額より少ない人

なお、死亡により支払われる退職手当等に対しては相続税法の規定により、相続税の課税対象となりますので住民税は課税されませんので注意してください。

「退職所得の特別徴収票」の提出について

令和7年度税制改正により、令和8年1月1日以後に支払われる退職手当等については、役員・従業員を問わず、すべての受給者について「特別徴収票」を市町村へ提出することとされましたが、令和8年度税制改正の大綱により、eLTAXによる簡便な提出方法が整備されるまでの当分の間は、法人の役員等を含めたすべての受給者の市町村への提出を省略することができます。

ただし令和7年12月31日以前に支払った役員等の退職手当等に係る「退職所得の特別徴収票」は提出が必要です。

令和7年度税制改正に基づき、「すべての受給者の特別徴収票の提出が必要」と周知しておりましたが、令和8年度税制改正の大綱(令和7年12月閣議決定)により取扱いを変更しました。

分離課税に係る所得割の課税標準

分離課税に係る所得割の課税標準は、その年中の退職所得の金額です。同一年中に2以上の退職手当等の支払いを受ける場合は、これらの合計額について算定します。

この退職所得の金額は、所得税法の規定にしたがって計算されます。そのため分離課税に係る所得割の課税標準額は所得税の課税標準額と全く同額となります。

なお、分離課税に係る所得割については、基礎控除、配偶者控除、扶養控除等の所得控除の適用はありません。

税額の計算方法

【退職所得控除の計算】

次の表により計算してください。

|

勤続年数 |

退職所得控除額 |

|

20年以下の場合 |

40万円×勤続年数 ※80万円に満たないときは80万円 |

|

20年を超える場合 |

800万円+70万円×(勤続年数-20年) |

● 勤続年数に1年未満の端数があるときは1年とします。

(例) 勤続年数 18年1日 → 19年

● 在職中に障がい者に該当することとなったことにより退職した場合には、上記により計算した控除額に100万円が加算されます。

【退職所得の算出】

1 退職所得の金額は原則次のように計算します。(千円未満切捨て)

退職所得の金額 =( 退職手当等の金額 - 退職所得控除額 )×1/2

2 ただし勤続5年以下で、次に該当する場合は計算が異なります。(千円未満切捨て)

(1)役員等に支払われる退職手当等

退職所得の金額 = 退職手当等の金額 - 退職所得控除額

(2)役員等以外で、退職手当等の金額から退職所得控除額を控除した後の金額が300万円を超える場合

退職所得の金額 = 150万円 + { 退職手当等の金額 -(300万円 + 退職所得控除額 ) }

【税額の計算】

退職所得に係る市民税・県民税の税額は、退職所得の金額に税率(市民税 6%、県民税 4%)を掛けて計算します。

|

退職所得の金額 |

× |

税 率 |

= |

特別徴収すべき税額 |

||

|

市民税 6% |

県民税 4% |

市民税額 |

県民税額 |

|||

● 退職所得の金額に千円未満の端数がある場合は、千円未満の金額を切り捨てます。

● 特別徴収すべき税額(市民税額、県民税額)に百円未満の端数がある場合は、それぞれ百円未満の端数を切り捨てます。

税額の納入手続き

退職手当等が支払われる際、所得税と同様に市民税・県民税を徴収し、徴収した翌月の10日までに給与分特別徴収税額とあわせて納入してください。

なお、納入書の作成にあたっては、必ず「退職所得分」金額欄に納入金額を記載していただくほか、事業主が法人の場合は裏面の納入申告書に所要事項を記載してください。個人事業主の場合は納入書の表面のみ記載していただき、裏面の納入申告書は使用せず、福山市の特別徴収のしおりにある納入申告書(個人事業主用)に所要事項を記載して福山市役所市民税課へ提出してください。

分離課税に係る所得割の計算例

【例1】

勤続年数24年1か月で退職し、1,500万円の退職手当等を受けた場合の計算例

(答)

1 退職所得控除額

800万円+70万円×(25年-20年)=1,150万円

※勤続年数に1年未満の端数があるときは1年とします。

2 退職所得の金額

(1,500万円-1,150万円)×1/2=175万円(1,000円未満の端数切捨て)

3 税額

市民税所得割額 175万円×6%=105,000円(100円未満の端数切捨て)

県民税所得割額 175万円×4%=70,000円(100円未満の端数切捨て)

計 175,000円

【例2】

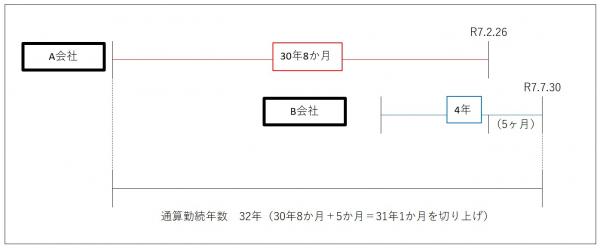

同一年中に2以上の退職手当等を受けた場合の分離課税に係る所得割額の算出

・A会社 退職手当等 3,250万円

退職した日 令和7年2月26日

勤続年数 31年(30年8か月を切上げ)

・B会社 退職手当等 150万円

退職した日 令和7年7月30日

勤続年数 4年

法人税法上の役員ではない

(答)

A会社が徴収する税額

1 退職所得控除額

800万円+70万円×(31年-20年)=1,570万円

2 退職所得の金額

(3,250万円-1,570万円)×1/2=840万円(1,000円未満の端数切捨て)

3 税額

- 市民税所得割額 840万円×6%=504,000円(100円未満の端数切捨て)

- 県民税所得割額 840万円×4%=336,000円(100円未満の端数切捨て)

計 840,000円

B会社が徴収する税額

※B会社が徴収する税額は、その年中に支払いを受けた退職手当等に係る所得割額の総額から、A会社において、既に徴収された税額を差し引いた額となります。

1 退職所得控除額

800万円+70万円×(32年-20年)=1,640万円

2 退職所得の金額

{(3,250万円+150万円)-1,640万円}×1/2=880万円(1,000円未満の端数切捨て)

3 税額

(1)その年中に納める税額

- 市民税所得割額 880万円×6%=528,000円(100円未満の端数切捨て)

- 県民税所得割額 880万円×4%=352,000円(100円未満の端数切捨て)

計 880,000円

(2)B会社が徴収する税額 (その年中に納める税額)-(A会社が徴収した税額)

- 市民税所得割額 528,000円-504,000円=24,000円

- 県民税所得割額 352,000円-336,000円=16,000円

計 40,000円

【例3】

役員として勤続年数4年で退職し、1,500万円の退職手当等を受けた場合の分離課税に係る所得割額の算出

(答)

1 退職所得控除額

40万円×4年=160万円

2 退職所得の金額

1,500万円-160万円=1,340万円(1,000円未満の端数切捨て)

3 税額

- 市民税所得割額 1,340万円×6%=804,000円(100円未満の端数切捨て)

- 県民税所得割額 1,340万円×4%=536,000円(100円未満の端数切捨て)

計 1,340,000円

【例4】

勤続年数3年の役員等以外の人が退職し、700万円の退職手当を受けた場合の分離課税に係る所得割額の算出

(答)

1 退職所得控除

40万円×3年=120万円

2 退職所得の金額

700万円-120万円=580万円

580万円>300万円

150万円+{700万円-(300万円+120万円)}=430万円(1,000円未満の端数切捨て)

3 税額

市民税所得割 430万円×6%=258,000円(100円未満の端数切捨て)

県民税所得割 430万円×4%=172,000円(100円未満の端数切捨て)

計 430,000円